Покупателям вторичного жилья не приходится рассчитывать на льготную ипотеку или спецпредложения от застройщиков, но возможность сэкономить у них всё-таки есть. Собрали советы, которые помогут уменьшить процентную ставку по ипотеке на старте.

1. Увеличить размер первоначального взноса

Банк может понизить процентную ставку, если клиент готов внести крупную сумму в качестве первоначального взноса, так как риск потерять свои деньги для него значительно снижается. Пару лет назад взнос 20% уже позволял рассчитывать на снижение, но в современных реалиях об этом может идти речь, если он составит 30–40%.

Правило действует и в другую сторону: взнос менее 20% даёт надбавку в 0,5–1% к базовой ставке.

2. Стать зарплатным клиентом

Зарплатные клиенты почти всегда могут рассчитывать на снижение ставки на 0,4–1%, если обратятся за ипотекой в свой банк. Иногда для них снижают и размер первоначального взноса.

Зарплатный клиент — это сотрудник компании, заключившей с банком договор на зарплатный проект. В этом случае финансовая организация точно знает доход потенциального заёмщика и в курсе, как дела у его работодателя, поэтому и подтверждает снижение рисков корректировкой ставки.

3. Воспользоваться ипотекой со скидкой от Циан

При покупке новостроек выгодно использовать предложения застройщиков, которые в тандеме с банками предлагают клиентам оформить ипотеку с льготной ставкой. Такая скидка действует от полугода до нескольких лет, а затем ставка повышается до базового значения.

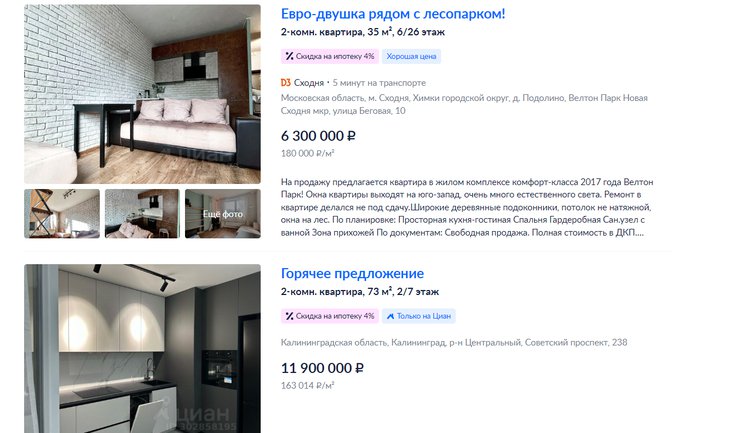

На вторичном рынке таких программ ранее почти не было, но теперь вы можете воспользоваться ипотекой со скидкой от Циан.

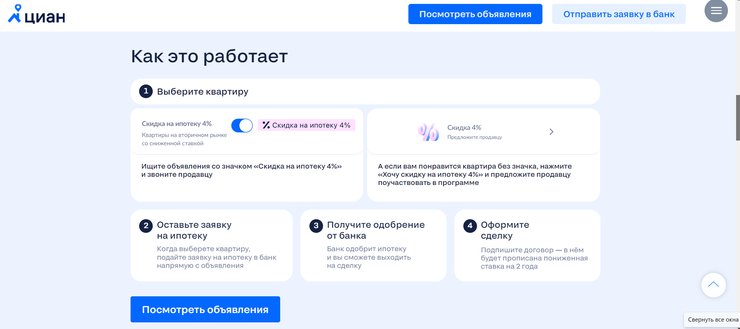

Схема покупки выглядит так:

1. Вы выбираете из базы подходящий объект, отмеченный значком «Скидка на ипотеку 4%». Он показывает, что при покупке можно воспользоваться ипотекой от Циан со скидкой на два года.

2. Далее нужно подать заявку на кредит в банк-партнёр. Сделать это вы можете за пару минут прямо из объявления, не покидая Циан. После одобрения ипотеки можно сразу выходить на сделку.

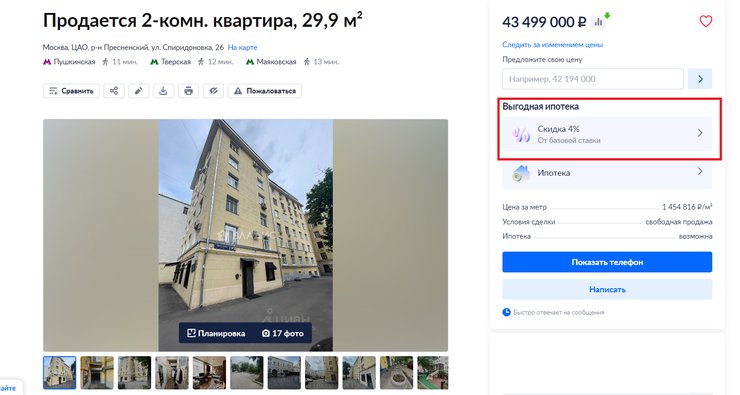

Программа позволяет получить скидку 4% от базовой ставки на два года — это отражено в договоре. При этом разницу в цене нужно внести в банк как оплату за снижение ставки.

Выгода покупателя от такого снижения составит до 18% по сравнению с платежами по кредиту на рыночных условиях и без скидки.

Объявления со значками привлекают больше внимания покупателей, поэтому участие в программе Циан поможет владельцу квартиры быстрее продать её и получить деньги.

После завершения действия скидки ставка поднимется до базового значения, но к тому времени ипотеку можно будет, например, рефинансировать на актуальных рыночных условиях.

Кстати, если вам понравилась квартира без значка, нажмите на баннер «Скидка 4% от базовой ставки» внутри объявления, и мы предложим продавцу поучаствовать в программе.

Артёму понравилась квартира стоимостью 10 млн рублей. У него было 3 млн рублей на первоначальный взнос. Он кликнул на значок «Скидка 4% от базовой ставки», и продавец получил предложение воспользоваться программой Циан. Собственнику предложили сделать скидку в размере 410 тыс. рублей (4,1%) в счёт субсидирования ипотеки.

Это позволило Артёму, который оформляет ипотеку на 30 лет, снизить ставку с 25 до 21% на 2 года. Таким образом, ежемесячный платёж на этот период снизился со 146 тыс. до 122,7 тыс. рублей.

Артём внёс первоначальный взнос 2,59 млн рублей, уплатил комиссию банку 410 тыс. рублей за снижение ставки и взял кредит на 7 млн рублей. Через 2 года его ставка снова поднимется до 25%, но он сможет переоформить ипотеку под те условия, которые будут актуальны на рынке, рефинансировав кредит.

Все подробности программы и ответы на вопросы смотрите здесь, посмотреть предложения с уже действующей скидкой можно здесь.

4. Застраховаться по полной

Процентная ставка по ипотеке зависит и от того, какие виды страхования выберет заёмщик при оформлении кредита.

После покупки жилья в ипотеку его обязательно надо застраховать от порчи и полного уничтожения из-за аварий, пожаров и стихийных бедствий (страхование конструктива).

Остальные виды страхования — титульное, на случай временной потери трудоспособности, инвалидности и смерти заёмщика — оформляются по желанию. Однако именно они оказывают влияние на размер ставки.

Например, во многих крупных банках отказ от комплексного страхования сразу приведёт к повышению ставки на 1–2 п. п.

С 1 сентября 2023 года застраховать недвижимость, жизнь и здоровье для ипотеки можно в любой страховой компании, имеющей кредитный рейтинг уровня А− и выше.

Таким образом, у заёмщика появилась возможность неплохо сэкономить на стоимости полиса: у рекомендованных банком компаний страховка стоит плюс-минус одинаково, но сторонняя организация не платит банку комиссионные и не обязана держать установленную им тарифную планку. Поэтому её полис может стоить на 20–25% дешевле, а новым клиентам могут дать и дополнительную скидку.

Оформите полис с выгодой до 30% у нашего партнёра — компании «Финист»

5. Регистрируем сделку онлайн и подтверждаем доход

Банки всё больше переходят на электронную регистрацию сделок и дают за её использование дополнительные 0,2–0,4% скидки. Услуга платная (8–20 тыс. рублей в зависимости от банка и региона), но при долгом сроке ипотеки эта трата окупится многократно.

К тому же при использовании цифровых сервисов сделки проходят комфортнее и занимают значительно меньше времени: все документы дистанционно подписываются в банке, и не надо отдельно ходить к нотариусу, в Росреестр или МФЦ. Некоторые банки даже готовы прислать своего специалиста в удобное для клиента место.

Официальное подтверждение дохода и занятости — например, представление в банк справки по форме 2-НДФЛ, справки о трудоустройстве с места работы или подтверждение дохода и занятости по данным СФР (оформляется через «Госуслуги») — позволит клиенту снизить ставку ещё на 0,5–1%.

Что ещё может повлиять на ставку

Кредитная история

От качества кредитной истории зависит, дадут ли вам кредит вообще и на каких условиях. Хорошая кредитная история позволит получить ипотеку на стандартных условиях, а плохая создаст проблемы: кредит или не одобрят, или одобрят, но, например, поднимут ставку и уменьшат сумму.

Тип недвижимости

Процентная ставка зависит и от того, какой объект вы хотите купить: квартиру или загородный дом. На квартиры ставки традиционно ниже, так как они считаются более ликвидными: при необходимости банк легко продаст квартиру, а вот с домом могут возникнуть проблемы.

Наличие созаёмщика или поручителя

Если у вас есть созаёмщик или поручитель, это с большей вероятностью позволит сохранить стандартные условия кредита. Например, при отказе супруга стать созаёмщиком банки поднимают ставку на 0,5–2%.

Таким образом, использование снижающих ставку опций позволяет в итоге сэкономить несколько миллионов рублей, а также уменьшить ежемесячное финансовое бремя.

Поэтому прежде чем оформлять ипотеку, проанализируйте имеющиеся предложения и выберите оптимальное для себя.